集团前身苏州试验仪器总厂创建于1956年,集团以试验设备制造为基础,积极向制造服务业战略转型,从2006年起逐步在苏州、 北京、广州、上海、成都、西安、武汉等地建设环境与可靠性实验室,为航空航天、船舶、核电、通信、汽车、轨交、电子、家电等领域产品进行了大量的环境与可靠性试验。

2015年1月22日,苏州苏试试验仪器股份有限公司在深圳证券交易所创业板上市。

2019年10月成功收购宜特(上海)检测技术有限公司,进军集成电路检测领域,为客户提供集成电路供应链验证分析解决方案,具备了从集成电路元器件级、产品部件级到系统级的全产业链可靠性试验、验证分析能力。

公司是工业产品环境与质量可靠性试验验证与综合分析服务解决方案提供商,能够为客户提供从芯片到部件到终端整机产品全面的、全产业链的环境与可靠性试验验证及分析服务。

公司主要有试验设备和试验服务两大业务,试验设备业务下涵盖了电动振动试验系统到综合环境试验系统等多项设备;试验服务业务涵盖环境、可靠性、集成电路等多项服务。

公司实际控制人为钟琼华先生,现任苏试试验董事长、总经理、苏试总厂董事,自1985年进入苏州试验仪器厂南宫NG28,深耕环境试验行业近四十年,具有丰富的行业和管理经验。

公司2022年12月7日发布苏试总厂减持完成公告,减持完成后,公司第一大股东苏试试验仪器总厂持股比例变为33.26%,钟琼华先生通过直接和间接共持有公司11.77%的股份。截至2022年H1,公司下属有上海众博、苏州科虹、重庆广博、青岛海测等7家全资子公司。

公司业绩稳步提升,归母净利润增长显著。2017-2021年,公司营收从4.91亿增长至15.02亿,复合增长率为32.25%;归母净利润从0.61亿增长至1.90亿, 复合增长率为32.70%。

2022Q1-Q3,公司实现营业收入12.60亿元,同比增长率为19.21%;实现归母净利润1.79亿元,同比增长率为35.95%,营收及归母净利润增速在2022年前三季度下滑的主要原因系公司位于武汉、上海和苏州的主要实验室上半年受疫情管控影响较大,随着疫情管控政策放松,公司业绩增速有望回升。

成功实现设备业务向环试服务领域拓展,高毛利环试服务占比提升带动净利润增速快于营收增速。

公司致力于打造“设备+制造”双轮驱动的业务格局,不断推动环试服务业务发展,2020年,环试服务业务营收占比首次超过设备业务,成为公司第一大收入来源,并且占比继续提升。

2022H1,公司试验服务、设备销售、集成电路验证与分析服务和其他业务分别占营收比为46.79%、35.77%、12.08%和5.37%,试验服务业务由于具有较高的毛利率水平,其占比提升带动公司归母净利润增速高于营收增速。

分业务毛利率方面,2018-2021年试验服务业务的毛利率维持在58%左右,2022H1有所下滑,主要系疫情影响了部分试验任务;

设备业务方面2021-2022H1毛利率有所下滑,主要系原材料价格上涨;上海宜特被公司收购后,毛利率增长明显,2021年较2020年提升10.44pct。

2017-2021年,公司毛利率稳定在46%左右,归母净利率在11%左右波动。2020-2022Q3公司毛利率由44.33%上升至46.41%,归母净利率由10.42%上升至14.19%,主要系高毛利业务占比提升。经营现金流净额在2020年由于上海宜特并表以及销售回款较前期增加,较2019年有上涨近200%,净现比也达到近五年的最高值。

2017-2022Q3,公司的期间费用率由29.95%下降至27.93%,其中销售费用率和管理费用率稳步下降,研发费用率较为稳定,2021年财务费用涨同比增长33.19%,主要是使用权资产对应的未确认融资费用当期摊销增加所致。

公司专注于自主研发,研发费用率近年来维持在7.5%左右,并且形成了较为完整的、具有自主知识产权的技术链条。多项业务研发取得成果,弥补国内空白。资产负债率三年来有所下降,由2019年的58.4%下降至2022Q3的48.44%。

根据国际电工委员会(IEC)TC75环境条件分类委员会颁布的标准,影响设备的环境因素划分为:气候环境、生物及化学、机械(力学)环境和综合环境因素四大类,机械设备在其全生命周期可能经历各种环境因素考验,为保证并提升产品的环境适应性和使用可靠性要求,需要在产品的研制及生产阶段对其进行环境与可靠性试验。

环境试验与可靠性试验相互联系又彼此独立。环境试验是考核产品在极值环境条件下正常工作的能力,即环境适应性的试验;可靠性试验是按可靠性要求设计和进行的、有可靠性目标并在典型环境条件下的试验, 是验证产品在规定条件下和规定时间内能否实现预定功能而进行的试验。从某种意义上来说,可靠性试验也可以看作是环境试验,但二者在目的、试验类型、试验设备等方面具有一定差异。环境试验是可靠性试验的基础和前提。

环境与可靠性试验设备市场规模稳定增长,较高技术壁垒形成稳定市场格局。根据智研咨询和智研瞻产业研究院数据,我国环境与可靠性试验市场规模多年来持续增长,2008-2021年复合增速为15.72%,已形成百亿市场规模。2021年整个环境与可靠性试验市场规模(包含设备和服务)达320亿元。

市场格局方面,由于环试设备行业具有技术密集型特点,形成了较高的进入壁垒,市场格局相对稳定,内外资企业分占中低端和高端市场。内资代表性企业有北京航天希尔测试技术有限公司、苏州东菱振动试验仪器有限公司等,外资有B&K、美国UD公司,日本IMV公司等。

根据智研咨询和智研瞻产业研究院数据,我国环境与可靠性试验市场规模多年来持续增长,2008-2021年复合增速为15.72%,已形成百亿市场规模。2021年整个环境与可靠性试验市场规模(包含设备和服务)达320亿元。

市场格局方面,由于环试设备行业具有技术密集型特点,形成了较高的进入壁垒,市场格局相对稳定,内外资企业分占中低端和高端市场。内资代表性企业有北京航天希尔测试技术有限公司、苏州东菱振动试验仪器有限公司等,外资有B&K、美国UD公司,日本IMV公司等。

局部到综合,公司环境试验设备不断高端化发展。公司设备制造业务主营产品主要用于模拟力学、气候及综合环境条件,以考核工业产品质量可靠性。经过多年技术积累,公司已实现从单因素环境试验设备向高端化综合环境测试设备生产的升级。

主要分为:力学环境试验设备——可模拟振动、冲击、跌落、碰撞等力学环境条件。

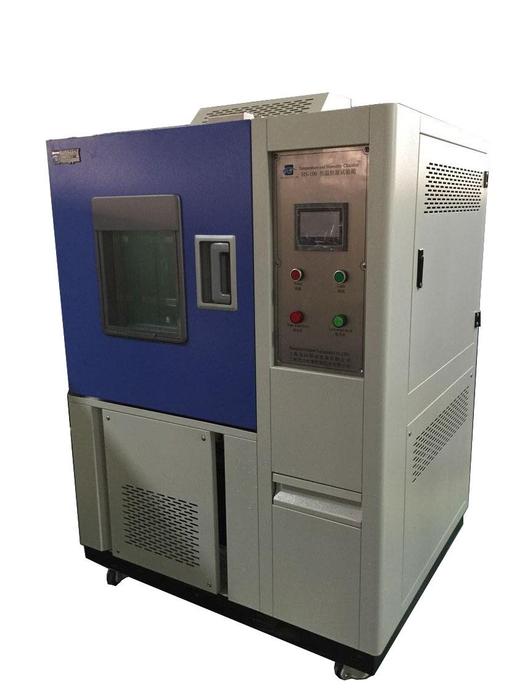

气候环境试验设备——可模拟温度、湿度、高度、光照、盐雾、雨雪、沙尘等气候环境条件。综合环境试验设备——可综合温度、温湿度、振动、摇摆等多因素进行环境试验模拟。

分析测试系统及传感器——主要用于状态监测、故障诊断和振动测试。随着下游应用领域智能化电动化程度不断提高,对环境敏感度提升和环试设备的要求也相应升级,公司有望充分发挥综合设备优势,提升市场份额。

收购重庆四达,拓宽环试设备产品线月发布收购重庆四达试验设备有限公司78%股权的公告,重庆四达主要设计和生产气候类环境试验设备、空间环境模拟设备和实验室仪器,是多项气候类环境试验设备和实验室仪器国家标准的主要起草单位之一,收购完成后,公司实现了环试产品线向气候试验设备的进一步扩充。

环境与可靠性试验设备产品使用周期较长,除新领域扩展带来的产品新需求之外,设备升级和试验技术发展是巩固行业竞争的关键。公司深耕行业60余年,奠定了扎实的研发基础和建立了完善的产品开发体系,完成了单台推力从98N到392kN全系列电动振动试验设备及其他力学环境试验设备;研制了最大推力可达1176kN的多台同步电动振动试验系统、国内推力最大的多自由度振动试验系统及国内首创的三轴同振电动振动试验系统等产品,填补了国内相关领域空白。

公司是中国仪器仪表行业协会及仪器仪表协会试验仪器分会的副理事长单位、全国试验机标准化技术委员会振动试验设备分技术委员会秘书处单位和全国振动冲击转速计量技术等多家委员会的会员单位;下属子公司重庆四达、扬州英迈克、苏州广博是多家行业协会、标准化技术委员会的理事单位或会员单位,是相关国家标准、行业标准的主要起草者之一。

2011-2021年,公司试验设备销售额CAGR达14.69%,连续十年实现稳健增长。试验设备业务毛利率多年来维持在35%左右,2021年以来有所下滑,主要系上游原材料价格涨幅较大。我们认为随着公司产品业务线不断扩展,良好协同效应有望实现毛利率修复。

在环试设备和服务领域的多年深耕,公司积淀了一批涵盖航天航空、特殊行业、汽车、轨道交通、船舶、电子电器、高校科研所等众多领域的优质客户。

我国检验检测行业规模持续扩大,民营检测机构快速发展。根据国家市场监督管理总局出具的《2021年度全国检验检测服务业统计简报》,截至2021年底,我国共有检验检测机构51949家,yoy+6.19%。

全年实现营业收入4090.22 亿元,yoy+14.06%。民营检验检测机构数量和收入占比提升,截至2021年底,全国取得资质认定的民营检验检测机构共30727 家,yoy+12.54%,民营企业占比由2013年的26.62%提升为2021年的59.15%。

按收入计,2021年检验检测领域收入占比前三的为建筑工程(17.44%)、环境监测(10.15%)和建筑材料(8.97%),其中环境监测领域营业收入为415.07亿元,yoy+11.07%。

根据国家统计局数据, 2012-2021年,我国全社会研究与试验发展经费投入由1.03万亿元增加至2.79万亿元,CAGR为11.69%,2021年同比增长14.23%,延续了“十三五”以来两位数的增长态势。

环境与可靠性试验服务下游应用领域广泛,对产品性能影响重大。环试服务广泛应用于航空航天、轨道交通、电子电器、汽车等行业,用于提高设备的可靠性。

2022年12月,公司发布公告,拟将2021年部分募投资金用途变更为 “新能源汽车产品检测中心扩建项目”和“第五代移动通信性能检测技术服务平台项目”。

根据中国汽车工业协会数据,2015年至今,我国新能源汽车产销量实现快速增长,2022年1-11月,新能源汽车产销分别完成625.3万辆和606.7万辆,同比均增长1倍,市场占有率达到25%。

全球范围看,第三方检测领域国外厂商由于发展历史悠久,布局完善,依旧处于主要地位。我们复盘了国际检测龙头SGS的发展历程后认为,对于第三方检测企业而言,于细分赛道深耕布局建立品牌认知度后,不断拓展测试服务领域和地域范围,由点及面涵盖下游客户更能够形成产业链协同效应,是检测企业长足发展关键。

SGS于1878年创立于法国,最初主要业务是为法国鲁昂船运进行谷物检测;1915年受到一战影响,公司总部由巴黎迁至日内瓦;1939年通过收购欧洲的实验室,将业务扩展至原材料、矿产和金属的检测与分析领域;1955年进入工业机械产品检验领域,1965年进入石油、天然气与化学品服务领域;1980年,公司业务比例已由1950年的80%来自于农产服务变为50%来自新业务;1980-1990年间公司通过收购建立了生命科学服务业务和国际认证业务,并形成独立的汽车服务业务。

我国检验检测机构种类仍以服务半径局限于本省的小型企业为主,但行业集中化趋势凸显。

但2021年我国规模以上检验检测机构仅以13.52%的数量占比,占据了行业内78.93%的营业收入份额,行业集约化趋势发展明显。我们认为随着检验检测行业集约化程度提升,检验业务完善,实验室网络范围广泛的企业更具优势。

根据国家市场监管总局数据,2021年我国检验检测全行业仅有3614家企业参与科研项目,占总企业比重仅为6.96%;共参与科研项目38845项,户均仅为0.75件,多数小微型检验检测机构基本上不具备科研和创新能力,相关投入也十分不足。

专利数量方面,截至 2021 年底,全国检验检测机构拥有有效专利11.41万件,平均每家机构 2.20件;行业共有有效发明专利4.76万件,户均0.92 件,有效发明专利中境外授权专利仅527件。有效发明专利量占有效专利总数比重为41.68%,同比下降 1.41 pct,技术含量高的发明专利比重不高,创新能力偏弱,仍然是制约行业技术创新能力提升的重要因素之一。

对比国内外检测龙头基本情况后可以发现,我国检测行业主要企业基本已实现在多领域的业务布局,具备较为完善的检测能力,但是在地域、实验室数量上依旧具有较大差距。

大力扩张实验室网络,目标实现全国化布局。公司自2006年起逐步在苏州、北京、广州、上海、成都、西安、武汉等地建设环境与可靠性实验室,为用户提供第三方环境与可靠性试验服务。截至2021年,在全国14个城市拥有苏州广博、南京广博、青岛海测等16个规模以上的实验室,实现周边客户就近快速服务,并为相关具有研发需求的大型企业提供完善的配套服务。

公司自上市以来共进行了三次募投,实现了实验室网络扩展和实验设备的更新完善,公司服务能力进一步提高:(1)2018年公司以非公开发行股票的方式实际共募集资金净额2.09亿元,用于建立 “温湿度环境试验箱产品系列”业务体系以及实验室网络的扩张和设备更新;

宜特(上海)2002年建立,拥有高功率老化、SMT验证产线等国内/国际先进的集成电路验证分析试验设备,2016年实现完整集成电路供应链验证与分析工程服务平台的构建,主要业务为提供工艺芯片线路修改、失效分析、可靠度验证、晶圆微结构与材料分析、车用元器件可靠度验证、板极可靠度等。

上海宜特在集成电路领域的业务主要用于芯片研发阶段,行业需求相对稳定。收购宜特后,公司实现了可靠性试验服务的检测范围向源头拓宽至电子元器件乃至材料的级别。

2020-2021年,上海宜特分别实现净利润同比高增106.24%、147.17%,主要系上海宜特积极开拓车用电子业务,主营业务收入占比显著提升(2021年由65.47%提升至83.12%),以及与公司实现了较好的资源整合、成本优化的结果。2022H1营收净利润有所下降系宜特所在地受到疫情管控,部分试验任务无法开展所致。

2021年公司发布股权激励公告,同意出让上海宜特10%的股权用以激励对上海宜特经营业绩和未来发展有重要影响的上海宜特核心人员。

(1)上海宜特及其子公司核心技术(业务)骨干人员;(2)上海宜特或其总经理认为应当激励的其他员工。股权激励计划有效期为自限制性股权的授权之日起至激励对象获授的限制性股权全部解锁或回购完毕之日止,最长不超过72个月。

2022年12月8日,公司发布公告,公司拟引进长三角产业创新二期(上海)私募投资基金合伙企业(有限合伙)等多位外部投资者,并由公司、实际控制人钟琼华先生、高管团队持股平台、上海宜特持股平台共同对上海宜特实施增资,公司放弃本次增资的部分优先认购权。

本次共增资3.80亿元,增资完成后上海宜特注册资本将由1.48亿元增加至2.18亿元,公司持有上海宜特的股权比例将由90%下降至69.49%。

本次增资不仅显示了公司在集成电路领域长期发展的决心,同时引入高管团队和上海宜特员工持股平台事项,有利于充分调动公司及上海宜特管理层和核心员工的积极性、主动性,夯实公司业务发展的人才基础,推动公司及上海宜特长期稳健发展。

其中,设计业销售额为4519亿元,同比增长19.6%;制造业销售额为3176.3亿元,同比增长24.1%;封装测试业销售额2763亿元,同比增长10.1%。

集成电路测试从封测行业中分离能够减少企业重复产能投资,第三方测试企业业务更专一,产生规模效应能够降低产品测试费用;

(2)更好聚焦技术升级:专业提供测试服务的第三方企业更易集中行业经验,聚焦测试技术水平升级;

设备销售是公司的传统业务,具备广泛的下游应用空间和客户资源,公司深耕行业六十余年,试验设备制造技术水平和储备位于国内领先地位,我们认为随着我国对科技创新和制造领域投入不断加强,公司设备销售业务有望进一步提升市场份额。

鉴于2022年前三季度由于疫情管控,公司设备发货、安装调试等受到影响,2022年增速预计有所放缓,随着管控放松和公司各业务相互协调,2023年增速有望修复,假设2022-2024年公司设备销售业务增速分别为13%、25%、25%;毛利率分别为33%、33.5%、34%;

(2)环境与可靠性试验服务业务:公司近年来不断践行“设备+服务”双轮驱动发展战略,通过多次募投项目不断更新实验室建设水平和扩大实验室网络布局,目前环试服务业务收入已超过设备收入,成为公司第一大收入来源。

(4)其他业务:此部分业务占比较小,我们假设2022-2024年收入增速为10%、5%、5%;毛利率约为17%。

公司作为行业龙头,具有深厚技术基础和行业优势,并且不断扩大业务范围和实验室网络,未来成长性较高。

公司主营业务的下业主要为集成电路、航天航空、电子电器、石油化工、轨道交通、汽车制造、特殊行业、船舶制造以及大专院校和科研院所等国家战略性基础行业,与国家宏观经济政策及产业政策导向关联性较高,如果国内宏观经济形势出现较大的波动,相关研发经费投入减少,可能会减少下游需求,从而对公司设备销售和服务业务拓展产生不利影响。

公司上市以来进行多次募投活动用以扩大产能和业务范围,提升科研能力,当前公司多个新实验室项目依然处于建设阶段,如果新建项目在实施过程中出现不可抗力因素导致的延期、市场环境变化以及行业竞争程度显著加剧等情况,或者项目完成后,出现市场营销乏力、业务管理不善以及专业人才缺乏等情况,则相关项目可能存在无法达到预期目标的风险。

报告来自:远瞻智库-为三亿人打造的有用知识平台报告下载战略报告管理报告行业报告精选报告论文参考资料远瞻智库

公司名称: 南宫NG·28(中国)官方网站

手 机: 13800000000

电 话: 400-123-4567

邮 箱: admin@youweb.com

地 址: 广东省广州市